Bei der Achterbahnfahrt der Börsen in den letzten Wochen ist es umso verlockender, den perfekten Kauf- oder Verkaufszeitpunkt zu erwischen, um von den starken Schwankungen auch richtig zu profitieren. Natürlich weiss man als Kommer-gestählter Investor, dass Market Timing nicht dauerhaft erfolgreich funktioniert. Aber was soll ich sagen: Ich hab’s einfach raus.

Der perfekte Tag

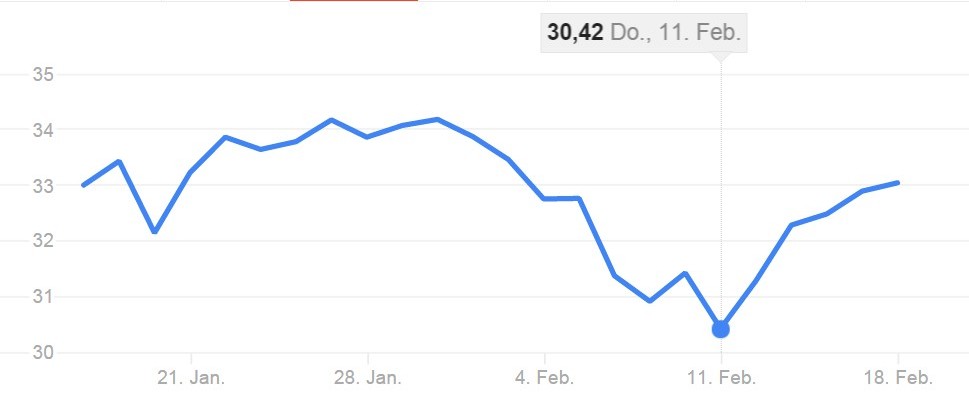

Wenn es rückblickend in den letzten Wochen einen perfekten Kaufzeitpunkt gab, war das am 11. Februar. Die Märkte waren seit einiger Zeit im Rückwärtsgang, von der Spitze hatte der Dax schon gut 20% verloren. Am Donnerstag letzter Woche schien dann regelrechte Panik auszubrechen und jeder nur noch verkaufen zu wollen. Die Märkte brachen flächendeckend nochmal kräftig ein. Panik gab es aber natürlich nur bei den anderen Markteilnehmern. Ich hingegen wusste, dass das jetzt genau der Tiefpunkt ist, zu dem man einsteigen muss und habe eiskalt eine Kauforder für den Stoxx Europe 600 ETF gegeben, um von der Marktpanik zu profitieren.

Und siehe da: ich hatte recht. Schon einen Tag später schossen die Märkte wieder nach oben. Jeden Tag ging es weiter aufwärts, bis heute hat der Stoxx Europe 600 vom Tiefpunkt fast zehn Prozent gutgemacht. Keine schlechte Rendite für eine knappe Woche, soviel kann man mit ehrlicher Arbeit in so kurzer Zeit nicht verdienen.

Handeln wie ein Profi

Um das Maximum an Gewinn zu erzielen, hatte ich noch einen weiteren Profitrick angewendet: Der Kurs stand beim Setzen der Kauforder bei 30,50 EUR, mein Limit habe ich aber auf 30,20 gesetzt, um von den untertägigen Kapriolen eines Panikmarktes zu profitieren und das Tagestief abzufischen. Das ist eine narrensichere Methode, die immer funktioniert, um nochmal ein paar Promille Extrarendite einzufahren. Und auch diesmal brach der Kurs im Tagesverlauf noch weiter ein: Auf auf 30,33 EUR …

Also, im Prinzip alles richtig gemacht, praktisch alles falsch, denn die Knauserigkeit von 13 Cent beim Kurslimit hat mich um knapp 3 EUR Kursgewinn pro Stück gebracht, weil die Kauforder natürlich nicht durchgeführt wurde.

Für einen Langfristinvestor ist so ein Feilschen um ein paar Cent beim Kauf noch sinnfreier, denn auf Sicht von zehn Jahren macht es vermutlich keinen relevanten Unterschied, weil der Markt bis dahin insgesamt deutlich höher stehen sollte. Mal sehen, ob sich diese Erkenntnis bei mir irgendwann mal durchsetzt, oder doch weiterhin der Nervenkitzel überwiegt, bei Kauforders nochmal ein Extraschnäppchen machen zu wollen. Man lernt ja nie aus…