Ok, wow, der letzte Artikel im Blog war der Jahresrückblick 2021, scheint wohl nicht so viel passiert zu sein im letzten Jahr 😉 Dennoch höchste Zeit für einen neuen Jahresrückblick.

Was ist also die letzten zwölf Monate gelaufen in der Finanzwelt? Zunächst einmal: Endlich scheint der Crash da zu sein, auf den ich seit seit Anbeginn dieses Blogs warte. Zumindest wenn man den Katastrophenmeldungen in der Finanzpresse glauben darf. Wenn man schon etwas länger dabei ist, sieht das Bild allerdings (noch) gar nicht so düster aus. Klar, Hypeaktien wie Peloton, Coinbase oder Zoom sind um teilweise mehr als 90% abgestürzt. Allerdings waren diese Aktien vorher auch komplett außer Rand und Band gelaufen, was die Bewertung anging, und das bei in der Regel negativen Cashflows und wackeligen Geschäftsmodellen. Und selbst nach dem Absturz von über 90 Prozent ist beispielsweise Coinbase immer noch mit über 8 Milliarden Dollar bewertet, nicht viel weniger als die Commerzbank, die doppelt soviel Umsatz macht und dabei sogar Gewinn.

Big picture

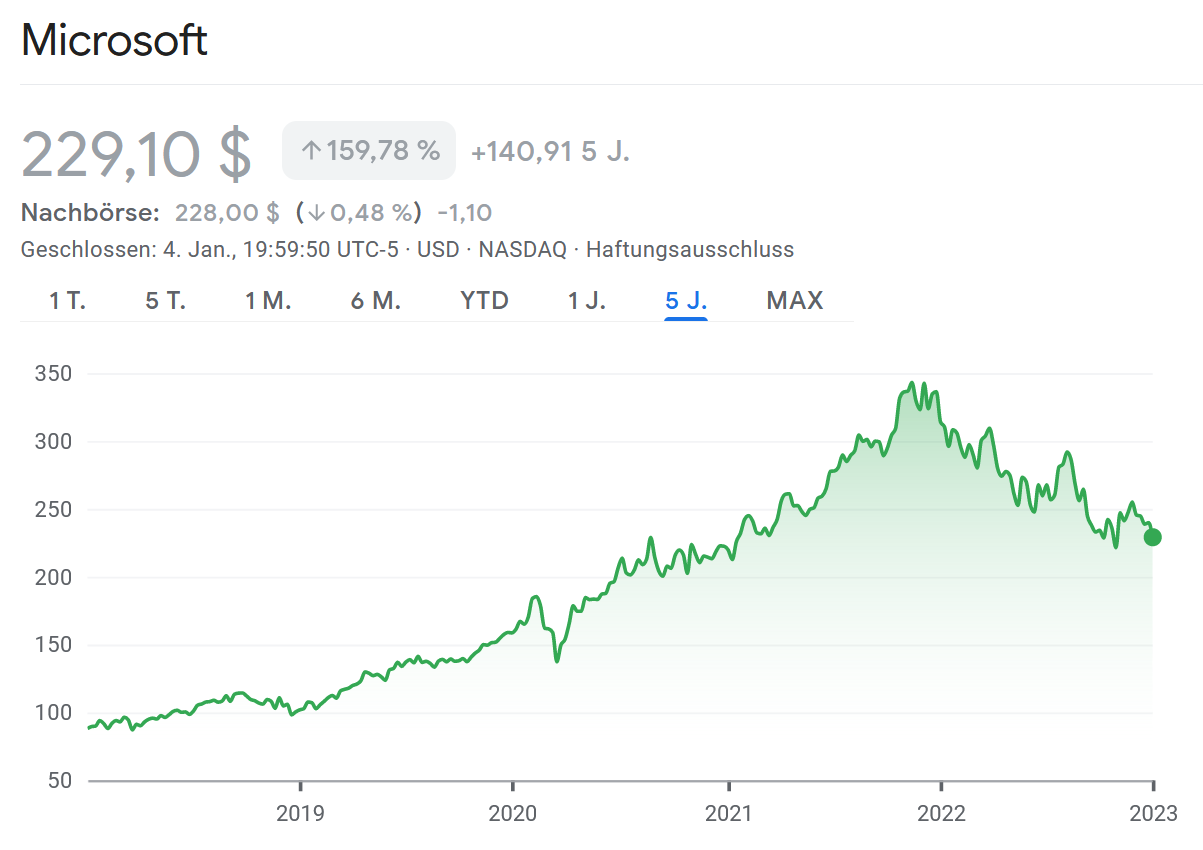

Aber auch bei den großen Tech-Werten ging es vom Allzeithoch kräftig runter: Microsoft, Facebook, Apple, alle haben satt zweistellig verloren. Doch auch hier sieht es bei näherem Hinsehen nicht nach einer Katastrophe aus, eher nach einem Zurückfallen auf die Normallinie. Schauen wir uns zum Beispiel mal Microsoft an: Nach dem gestrigen Kursrutsch steht die Aktie bei 229$, was gut ein Drittel weniger ist als das Allzeithoch von 335$.

Auf dem langfristigen Kurschart sieht das gar nicht mal so übel aus und die Aktie bewegt sich durchaus noch in einem langfristigen Aufwärtstrend. Und steht beispielsweise fast 70 (!) Prozent höher als im Corona Crash Anfang 2020. Es ist also noch eine Menge Luft nach unten.

Relativitätstheorie

Das zweite große Thema des Jahres war natürlich die Inflation, die viele Gold Bugs und Bitcoin Bros zwar auch schon seit Jahren erwartet haben, die dann aber in der Geschwindigkeit und Heftigkeit so viele wohl nicht auf dem Zettel hatten. Den offiziellen Zahlen von acht bis neun Prozent steht die gefühlte Inflation entgegen, die beim Bäcker und im Supermarkt eher bei 30 bis 50 Prozent liegt. Einziger Lichtblick: Die Rückkehr der Guthabenzinsen. Natürlich sind zwei Prozent Guthabenzinsen bei neun Prozent Inflation ein schlechtes Geschäft. Aber noch schlechter wären null Prozent Zinsen, alles ist relativ.

So, genug Makroökonomie, schauen wir uns mal an wie das Jahr konkret für mich gelaufen ist:

Einzelwerte

Nachdem ich 2021 keine Einzelaktien gekauft habe, war ich 2022 vergleichsweise aktiv: Erster Kauf war gleich im Januar Biontech. Der Corona-Gewinner war vom Allzeithoch deutlich zurückgekommen und in meinen Augen fundamental auf einem sehr attraktiven Niveau angekommen, selbst wenn die Megagewinne durch den Covid-Impfstoff deutlich zurückgehen. Die Pipeline mit vielversprechenden Krebstherapien ist gut gefüllt, und bis die irgendwann Geld abwerfen sorgt das Impfstoffgeschäft für den nötigen Cashflow. Leider war ich mit dem Kauf etwas zu früh dran, der Kurs hatte sich von 195 Euro zwischenzeitlich nochmal fast halbiert. Derzeit steht die Position noch knapp 30 Prozent unter Wasser. Wenn es weiter zurückgeht, werde ich vermutlich nochmal nachlegen.

Durch die plötzlich anspringende Inflation war ich dann im Frühjahr mit der Frage beschäftigt, wie ich mich dagegen absichern oder weiter diversifizieren kann. Eine Anlageklasse, in der ich bislang gänzlich unterbelichtet war, sind Immobilien. Und die sind ein bombensicherer Hedge gegen Inflation, das weiss ja jedes Kind… Da ich selber nicht Bauunternehmer oder Vermieter werden wollte, habe ich bei DIC Asset zugeschlagen, einer Immobilienaktie die ich schon länger auf dem Radar hatte: konservatives Portfolio aus Gewerbeimmobilien, attraktive Dividende, und, so dachte ich, günstige Bewertung in Relation zum Immobilienbestand. Nicht bedacht hatte ich, dass mit steigender Inflation auch die Zinsen kräftig anziehen, und damit den kompletten Immobilienmarkt unter Druck setzen. Die DIC Aktie ist dabei kräftig unter die Räder gekommen, und meine Position ist, trotz Nachkauf zu günstigeren Kursen, immer noch tiefrot. Dennoch (oder gerade deswegen), überlege ich, hier nochmal nachzulegen, die Aktie scheint einen Boden erreicht zu haben.

Wo viel Schatten ist, ist auch etwas Licht: Mein dritter Kauf war im April der Streamingkönig Netflix. Hier habe ich es tatsächlich mal geschafft, zum Tiefpunkt einzusteigen (zumindest aus heutiger Sicht). Der Kurs war komplett ausgebombt und hatte sich vom Allzeithoch mehr als gedrittelt, weil zum ersten Mal die Zahl der Abonnenten zurückging, und die Wachstumsstory damit scheinbar vorbei war. Mächtige Konkurrenten wie Disney, Amazon und Apple drohten, dem Platzhirsch Netflix das Wasser abzugraben, und Disney hat es (mit einigen Rechentricks) zwischenzeitlich sogar geschafft, einen höheren Abonnentenstamm zu erreichen als Netflix.

Ich sehe die Zukunft von Netflix deutlich positiver: Man hat eine starke Marke, einen riesigen regelmäßigen Cashflow, und ist im Gegensatz zum Wettbewerb wirklich global aufgestellt, nicht nur mit US-Massenware, sondern mit lokalen Produktionen aus Spanien, Deutschland, Korea, etc., die weltweit erfolgreich vermarktet werden. Die Konkurrenz gewinnt zwar Marktanteile, aber nur durch massive Investitionen und Dumpingpreise die auf Dauer nicht tragfähig sind. Disney beispielsweise verschenkt in Deutschland immer mal wieder Jahresabonnements im großen Stil. Damit kann man zwar schnell hohe Abonnentenzahlen vorweisen, aber kein Geld verdienen. Netflix hingegen hat einige Stellschrauben, mit denen das Geschäft schnell deutlich lukrativer werden kann, z.B. durch Zurückfahren der immensen Produktionsbudgets, oder durch Einführung werbefinanzierter Abos. Und während es durch die Konkurrenz schwieriger wird, fremde Film- oder Serienlizenzen zu erwerben, schafft es Netflix in schöner Regelmäßigkeit, mit neuen Eigenproduktionen weltweit erfolgreich zu sein, von Haus des Geldes über Squid Game bis zu Wednesday.

Meine Netflix Position steht aktuell satte 60 Prozent im plus, und auch hier überlege ich, nochmal aufzustocken.

Beste Aktie 2022

Neben Neuzugang Netflix, der ganz hervorragend performt hat, ist aus den Bestandsaktien ein eher überraschender Gewinner dabei: Die Commerzbank hat sich 2022 mit fast 30 Prozent plus dem allgemeinen Markttrend erfolgreich widersetzt. Allerdings bin ich bei Commerzbank schon länger mit weit höheren Einstiegspreisen dabei, so dass das Drittel Kurssteigerung im letzen Jahr leider nur einen Rundungsfehler im gesamten Depot ausmacht.

Schlechteste Aktie 2021

Die rote Laterne für die schlechteste Performance bleibt wo sie auch schon 2021 war: Fresenius Medical Care hat nach 18% Minus im vorletzten Jahr 2022 nochmal über 46% nachgegeben, für einen DAX Wert eine desaströse Entwicklung. Neben den Auswirkungen durch die Coronapandemie auf das Dialysegeschäft haben die Bad Homburger vor allem mit der Inflation zu kämpfen. Von den Gesundheitsträgern bekommt man feste Erstattungssätze für die Patientenversorgung, während die Kosten inflationsbedingt durch die Decke gehen. Da bleibt am Ende nicht mehr viel Marge hängen. Ein weiterer Negativrekord: Die neue Vorstandsvorsitzende Carla Kriwet, die das Ruder rumreissen sollte, hat ganze zwei Monate durchgehalten, bevor sie ihren Posten wieder abgeben musste. 2023 wird es bei FMC mit Sicherheit große Veränderungen geben. Michael Sen, der neue Vorstand der Muttergesellschaft Fresenius, ist angetreten, um den DoppelDAX-Konzern komplett umzubauen. Mal schauen, was das für den Aktienkurs bringen wird.

Indexfonds

Auch dieses Jahr habe ich außer dem Wertpapiersparplan auf den Stoxx Europe 600, der das ganze Jahr über durch lief, mein ETF Portfolio nicht erweitert. Ich würde gerne meinen US-Anteil deutlich ausbauen mit einem S&P 500 Indexfonds – das Bewertungsniveau ist mir in den USA aber trotz der aktuellen Kursrückgänge immer noch zu hoch. Zumindest steigt der Euro seit einiger Zeit wieder, was die Bewertungen aus europäischer Sicht auch etwas attraktiver macht.

Zu den Dividendenrenditen der Indexfonds wird es in den kommenden Tagen noch eine detaillierte Jahresendauswertung geben.

Festgeld und Tagesgeld

Durch die drastische Anhebung der Leitzinsen sind auch die Guthabenzinsen endlich in Bewegung gekommen. Ich würde derzeit Geld nicht länger als zwölf Monate anlegen, weil die Zinsen dieses Jahr mit großer Wahrscheinlichkeit noch weiter steigen. Für 1-Jahres-Festgeld erhält man mittlerweile bei der akf Bank und der pbb direkt 2,2 bwz. 2,25 Prozent Zinsen, bei deutscher Einlagensicherung. Das ist im Vergleich zu neun Prozent Inflation zwar immer noch nicht toll, aber besser als nichts. Selbst für Tagesgeld gibt es wieder etwas: Ich habe ein neues Konto bei der „Meine Bank“ eröffnet, das für die ersten vier Monate 1,5 Prozent Zinsen zahlt. Mal sehen, wie sich die Konditionen nach der Anlockphase entwickeln, aber bis dahin ist das Zinsniveau vermutlich generell noch weiter gestiegen. Hinter Meine Bank steckt übrigens die beschauliche Raiffeisenbank Hochtaunus aus Bad Homburg, ein Nachbar von Fresenius Medical Care sozusagen. Hoffen wir mal, dass die Performance bei den Genossen besser ist als bei Fresenius.

Gesamtperformance

Mein Net Worth ist 2022 um knapp ein Prozent gestiegen. Angesichts der Talfahrt sämtlicher Börsen ist das immer noch ein okayes Ergebnis, das ich natürlich vor allem durch zusätzlich angespartes Geld erreicht habe. Wenn man die Inflation berücksichtigt, hat mein Vermögen allerdings real um einige Prozent abgenommen. Überhaupt geht es durch die Inflation das erste Mal seit Jahren nicht mehr darum, Vermögen aufzubauen, sondern eher um die Frage, wie man das Erreichte halbwegs absichern kann gegen den drohenden Wohlstandsverlust, der die gesamte Gesellschaft gerade erfasst.

Ich bin mitterweile vorsichtig optimistisch, dass die EZB auf dem richtigen Weg ist, nachdem sie das Problem anfänglich lange ignoriert hat. Weitere Leitzinsanhebungen werden die Inflation im Laufe des neuen Jahres wohl auf ein erträgliches Maß zurückführen. Allerdings bedeutet das für den Aktienmarkt kurzfristig nichts gutes, steigende Zinsen führen fast zwangsläufig zu weiter sinkenden Kursen. Aber einen Tod muss man sterben, und eine aus dem Ruder laufende Inflation hätte noch ganz andere Konsequenzen als eine leichte Rezession und ein paar Jahre Bärenmarkt an der Börse.

Blog

Neues gab es von mir nur auf Twitter, im Blog hingegen kein einziger neuer Artikel, vom Jahresrückblick mal abgesehen. Da geht 2023 auf jeden Fall mehr, zumindest ist das der gute Vorsatz fürs neue Jahr.

Allen Lesern vielen Dank für die Aufmerksamkeit, und für 2023 Glück, Gesundheit und reichlich Zinsen und Dividenden!

Bier:

Bier: